Zum Unfallzeitpunkt war ihr angehöriger führer eines kraftfahrzeugs

Prüfen Sie Ihre Versicherungsdeckungen

Obligatorisch: Die Kraftfahrzeug-Haftpflichtversicherung

Für jedes Kraftfahrzeug, das auf der öffentlichen Straße fährt, muss eine Kraftfahrzeug-Haftpflichtversicherung abgeschlossen werden. Diese Versicherung deckt die materiellen Schäden, Körperschäden und/oder immateriellen Schäden, die der Fahrer eines versicherten Fahrzeugs einer anderen Person zufügt:

- entweder weil er für den Unfall verantwortlich war;

- oder weil er an einem Unfall beteiligt war, in dessen Verlauf ein schwacher Verkehrsteilnehmer (Fußgänger, Radfahrer, Beifahrer…) Schäden erlitten hat.

- Konkret bedeutet dies, dass diese Versicherung anstelle des Fahrers die Entschädigung zahlt, die dem Unfallopfer zusteht.

Die Haftpflichtversicherung hat ebenfalls die Funktion, ihren Versicherten zivilrechtlich (und nicht strafrechtlich!) zu verteidigen, indem sie seine Haftbarkeit bestreitet und/oder die Schadenersatzforderung der Gegenpartei anficht.

Optional:

Bei einem Unfall erweisen sich fakultative Versicherungen als besonders nützlich:

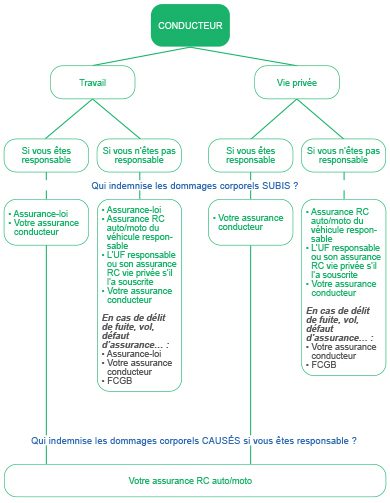

Die Fahrerversicherung: Diese Versicherung, die als Zusatz zur Kfz-Haftpflichtversicherung abgeschlossen wird, deckt die Körperschäden des Fahrers, unabhängig von seiner Rolle beim Unfall (Verursacher, Opfer oder einziger Beteiligter). Bei einem Todesfall ist eine Entschädigung der Anspruchsberechtigten vorgesehen. Sie sollten die Vertragsbedingungen aufmerksam durchlesen, da sie das Ausmaß der Beteiligung der Versicherung genau abgrenzen.

Die Rechtsschutzversicherung: Die Rechtsschutzversicherung erweist sich als nützlich, da sie den versicherten Personen dabei hilft, ihre Rechte geltend zu machen, und bei Bedarf die mit der Verteidigung ihrer Interessen einhergehenden Kosten übernimmt, etwa die Rechtsanwaltshonorare. Die Rechtsschutzversicherung, die die verstorbene Person deckte, interveniert möglicherweise für die Anspruchsberechtigten, gemäß den allgemeinen Vertragsbedingungen. Andernfalls sollten Sie daran denken, Ihre eigene Rechtsschutzversicherung einzuschalten, die entweder als Zusatz zu Ihrer privaten Haftpflichtversicherung oder unabhängig von einer anderen Versicherung abgeschlossen wurde.

Die Kaskoversicherung: Diese Versicherung deckt die materiellen Schäden am Fahrzeug, unabhängig von der Unfallverantwortung des Fahrers. Achten Sie darauf, die Bedingungen der Versicherungspolice aufmerksam zu lesen, die bei jeder Versicherungsgesellschaft anders lauten.

Erklären Sie den Schadenfall

Ob Ihr Angehöriger nun Opfer oder Verursacher des Unfalls war, muss eine Schadenfallerklärung an den Versicherer geschickt werden, damit die Kfz-Haftpflichtversicherung sich beteiligt und damit die anderen eventuell gezeichneten Garantien (Rechtsschutz, Fahrerversicherung, Kaskoversicherung) aktiviert werden.

Wie erklärt man einen Schadenfall? Schriftlich (E-Mail oder Brief) mit einer Erklärung der Sachverhalte, wobei jedes sachdienliche Dokument beizufügen ist, etwa die von der Polizei ausgestellte Verkehrsunfallbescheinigung, falls Sie diese erhalten haben, die Nummer des Protokolls der Polizei und die Sterbeurkunde.

Zögern Sie nicht, sich an den Versicherungsmakler der verstorbenen Person und/oder an Ihren Versicherungsmakler zu wenden, um die Versicherungsdeckungen zu überprüfen und den Unfall gemäß den angemessenen Versicherungspolicen zu erklären.

FAQ

Häufig liegt es im Interesse sowohl des Unfallverursachers als auch des Unfallopfers, der Kfz-Haftpflichtversicherung den Unfall zu melden.

Zunächst hat die Kfz-Haftpflichtversicherung die Aufgabe, ihren Versicherten zivilrechtlich zu verteidigen, beispielsweise indem sie dessen zivilrechtliche Haftpflicht abstreitet, wenn er zu Unrecht von der Gegenpartei haftbar gemacht wird.

Wenn Ihr Angehöriger als Unfallverursacher festgestellt wird, entschädigt diese Versicherung die anderen Opfer, wobei der Nachlass der verstorbenen Person davon verschont bleibt, bei einem schweren Unfall astronomisch hohe Summen zahlen zu müssen.

Bei den meisten Unfällen mit materiellen Schäden an beteiligten Kraftfahrzeugen werden die Schäden – wenn Ihr Angehöriger hinsichtlich des Unfalls vermutlich im Recht war – geschätzt und von dessen eigener Kfz-Haftpflichtversicherung für Rechnung der gegnerischen Versicherung erstattet, was eine schnellere Entschädigung ermöglicht.

Um die Verantwortlichkeiten am Unfall festzustellen, stützen sich die Versicherungen in der Regel auf die jeweiligen Erklärungen ihrer Versicherten, wenn diese deutlich sind und übereinstimmen. Bei einem Todesfall kann es sein, dass die Versicherung(en) lieber die Strafakte nach Abschluss der strafrechtlichen Ermittlung abwarten möchte(n) (oder sogar den Ausgang des Strafprozesses, wenn ein solcher stattfindet), bevor sie sich zu der/den Verantwortlichkeit(en) äußert/äußern.

Nein. Die Kraftfahrzeug-Haftpflichtversicherung, die man abschließt, entschädigt die Schäden, die man anderen Personen zufügt, aber niemals den Körperschaden des versicherten Fahrers. Aus diesem Grund empfiehlt es sich, eine zusätzliche Fahrerversicherung abzuschließen.

Die Pflichtversicherung zur Deckung der zivilen Haftpflicht entschädigt durchaus die Personen, die bei dem Unfall im Recht sind, sowie die schwachen Verkehrsteilnehmer.

Dasselbe gilt jedoch nicht für die Zusatzgarantien wie die Fahrerversicherung und die Kaskoversicherung. Alles hängt davon ab, was im Versicherungsvertrag und insbesondere im Abschnitt über die Ausschlussklauseln vorgesehen ist. Die Versicherungen können frei den Alkoholblutspiegel festlegen, ab dem sie eine Leistung verweigern.

Ja, die Versicherung kann die Erstattung der Summen verlangen, die sie an die Unfallopfer ausgezahlt hat. Dies jedoch nur unter strengen Bedingungen und in bestimmten Fällen, die im Gesetz strikt aufgeführt sind (Mindestbedingungen der Haftpflichtversicherungsverträge in Bezug auf Kraftfahrzeuge, Artikel 44 bis 49): Dies bezeichnet man als Regressklage. Beispielsweise im Fall von Fahren unter Einfluss von Drogen, Fahren ohne Führerschein und/oder ohne technische Prüfung des Fahrzeugs, des Transports einer zu großen Anzahl von Mitfahrern usw. Der Regress kann teilweise oder vollständig sein.

Im Gegensatz zu Kraftfahrzeugen besteht keine Versicherungspflicht für schwache Verkehrsteilnehmer (Fußgänger, Radfahrer, Führer neuer motorisierter Fahrzeuge, deren Höchstgeschwindigkeit 25 km/h nicht übersteigt, etwa E-Roller, E-Board…).

Wenn ein schwacher Verkehrsteilnehmer den Unfall verursacht hat, muss er entweder selbst die Anspruchsberechtigten entschädigen, wenn er nicht versichert ist, oder übernimmt seine Haftpflichtversicherung diese Entschädigung, sofern die Versicherung vor Eintreten des Unfalls abgeschlossen wurde.

Der belgische Allgemeine Automobilgarantiefonds ist die Einrichtung, die die Angehörigen der verstorbenen Person entschädigt, insbesondere im Falle von Fahrerflucht oder wenn das für den Unfall verantwortliche Fahrzeug nicht versichert war. Die Entschädigung erfolgt auf dieselbe Weise und gemäß denselben Grundsätzen wie bei einem Versicherungsträger.

Sie können sich an das Belgische Büro der Kraftfahrzeugversicherer wenden (Bureau belge des assureurs automobiles, BBAA – www.bbaa-bbav.be), das mit der Verwaltung und Regelung des Schadenfalls beauftragt ist. Wenn das ausländische Fahrzeug jedoch in seinem Herkunftsland gültig versichert ist, übermittelt das BBAA die Akte an einen Korrespondenten (sofern vorhanden), das heißt an eine im Voraus von der ausländischen Versicherungsanstalt bestimmte belgische Versicherungsgesellschaft.

Zögern Sie nicht, Ihrem Makler oder dem Sachbearbeiter der Akte bei der Versicherungsgesellschaft dies mitzuteilen. Wenn die Antwort Ihnen nicht genügt, können Sie nach den Kontaktangaben der Beschwerdeabteilung innerhalb der Versicherungsgesellschaft fragen.

Sie können sich ebenfalls an den Ombudsman der Versicherungen (https://www.ombudsman.as/fr/) [nicht auf Deutsch verfügbar] wenden, der Ihre Beschwerde prüft und eine Stellungnahme abgibt, indem er eine gütliche Lösung vorschlägt. Der Ombudsman ist eine unabhängige Einrichtung.

Falls Sie der Ansicht sind, die Versicherungsgesellschaft vor Gericht verklagen zu müssen, sollten Sie sich durch einen Rechtsanwalt beraten lassen, dessen Honorare eventuell von Ihrer Rechtsschutzversicherung übernommen werden.

Sie müssen den Arbeitgeber über den Unfall und den Todesfall informieren, damit er sich an seine eigene Versicherungsgesellschaft wenden kann. Diese obligatorische Versicherung, die als gesetzliche Versicherung bezeichnet wird, zahlt eine pauschale Entschädigung zur Deckung der Bestattungskosten (und ggf. der Kosten des Krankenhausaufenthalts) sowie eine Rente zugunsten bestimmter Anspruchsberechtigter.

Dieses Verfahren hindert Sie nicht daran, sich ggf. ebenfalls an die Kfz-Haftpflichtversicherung des Unfallverursachers zu wenden, die sich um die Entschädigung des Schadens kümmert, der nicht von der gesetzlichen Versicherung gedeckt wurde, beispielsweise die immateriellen Schäden.